Desde o dia 15 de fevereiro, o contribuinte fará o acerto anual de contas com o Leão. Nessa data, começou o prazo de entrega da Declaração do Imposto de Renda Pessoa Física 2024 (ano-base 2023). Neste ano, a declaração terá algumas mudanças, das quais a principal é o aumento do limite de rendimentos que obriga o envio do documento por causa da mudança na faixa de isenção.

Em maio do ano passado, o governo elevou a faixa de isenção para R$ 2.640, o equivalente a dois salários mínimos na época. A mudança não corrigiu as demais faixas da tabela, apenas elevou o limite até o qual o contribuinte é isento.

Mesmo com as faixas superiores da tabela não sendo corrigidas, a mudança ocasionou uma sequência de efeitos em cascata que se refletirão sobre a obrigatoriedade da declaração e os valores de dedução. Além disso, a Lei 14.663/2023 elevou o limite de rendimentos isentos e não tributáveis e de patrimônio mínimo para declarar Imposto de Renda.

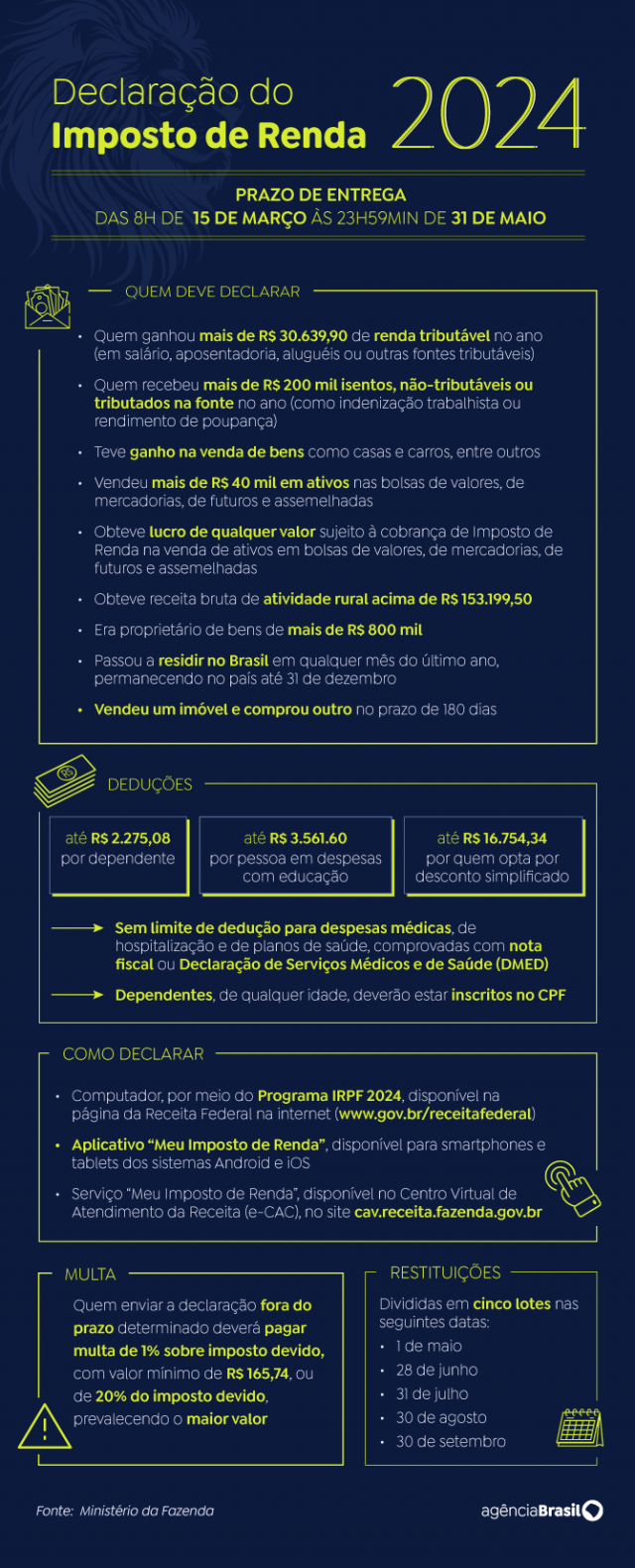

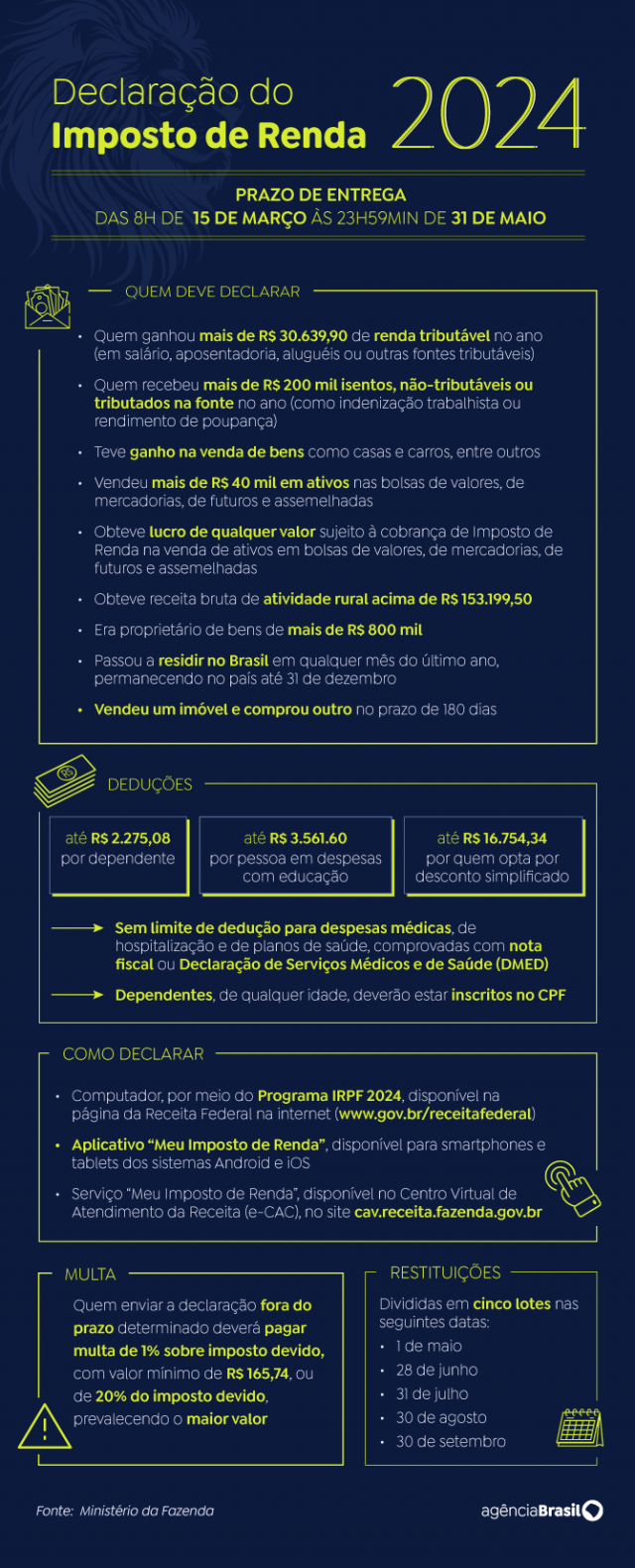

Os novos valores que obrigam o preenchimento da declaração são os seguintes:

• limite de rendimentos tributáveis: subiu de R$ 28.559,70 para R$ 30.639,90;

• limite de rendimentos isentos e não tributáveis: subiu de R$ 40 mil para R$ 200 mil;

• receita bruta da atividade rural: subiu de R$ 142.798,50 para R$ 153.199,50;

• posse ou propriedade de bens e direitos: patrimônio mínimo subiu de R$ 300 mil para R$ 800 mil.

Segundo a Receita Federal, as mudanças farão 4 milhões de contribuintes deixarem de declarar Imposto de Renda neste ano. Mesmo assim, o Fisco espera receber 43 milhões de declarações em 2024, mais que as 41.151.515 entregues em 2023.

Os limites de deduções não mudaram. A nova tabela não trouxe reflexos sobre o valor da dedução por dependente (R$ 2.275,08), no limite anual das despesas com instrução (R$ 3.561,50) e no limite anual para o desconto simplificado (R$ 16.754,34). A isenção para maiores de 65 anos também não mudou.

Fundos exclusivos e offshores

A Lei 14.754/2023, que antecipou a cobrança de Imposto de Renda sobre fundos exclusivos e taxou as offshores (empresas no exterior que abrigam investimentos) também provocou mudanças. Em três situações, o contribuinte será obrigado a preencher a declaração:

• Quem optou por detalhar bens da entidade controlada como se fossem da pessoa física (artigo 8 da lei);

• Quem possuir trust, instrumentos pelos quais os investidores entregam os bens para terceiros administrarem no exterior (artigo 11);

• Quem desejar atualizar bens no exterior (artigo 14).

Os bens abrangidos pela lei terão de ser informados na declaração. A Receita editará uma instrução normativa específica sobre o tema até 15 de março. Essa instrução detalhará a cobrança de Imposto de Renda sobre as trusts e as offshores, além de uniformizar a tributação de fundos exclusivos à dos demais fundos de investimento.

Outras mudanças

A declaração de 2024 terá outras mudanças. A declaração pré-preenchida terá, pela primeira vez, informações sobre embarcações aéreas. Os dados foram obtidos do Registro de Aeronaves Brasileiro, operado pela Agência Nacional de Aviação Civil (Anac). Os formulários para criptoativos terão mais detalhes.

Em relação às doações, haverá aumento de limites para algumas categorias e o retorno de modalidades que voltarão a ser deduzidas. Além disso, há alterações na informação de alimentandos no exterior e no contribuinte não-residente que tenha retornado ao Brasil em 2023.

Confira as demais mudanças:

• Identificação do tipo de criptoativo na declaração;

• Preenchimento obrigatório do CPF de alimentandos no exterior e campo para informações de decisão judicial ou de escritura pública;

• Informação de data de retorno ao país de contribuintes não-residentes que tenham regressado ao Brasil em 2023;

• Aumento de 1 ponto percentual na dedução de doações para projetos esportivos e paraesportivos, podendo chegar a 7% do Imposto de Renda devido;

• Doação de 6% (do imposto devido a projetos) que estimulem a cadeira produtiva de reciclagem;

• Retorno da doação de 1% (do imposto devido) ao Programa Nacional de Apoio à Atenção Oncológica (Pronon);

• Retorno da doação de 1% (do imposto devido) ao Programa de Apoio à Atenção da Saúde da Pessoa com Deficiência (Pronas).

Por: AgênciaBrasil